Damit Sie sich jederzeit auf Ihren Versicherungsschutz verlassen können

Warum sich Beiträge ändern können

Informationen zur Beitragsänderung ab 1.4.2026

Herzlich willkommen – schön, dass Sie da sind.

Sie interessieren sich für die Hintergründe Ihrer Beitragsänderung und der Beitragsentwicklung in der privaten Krankenversicherung? Zu den wichtigsten Themen haben wir Informationen für Sie zusammengestellt.

Warum müssen wir Beiträge regelmäßig überprüfen?

Damit wir das vertraglich vereinbarte Leistungsversprechen dauerhaft erfüllen können, vergleichen wir einmal jährlich die erforderlichen Versicherungsleistungen mit den kalkulierten. Dazu sind wir gesetzlich verpflichtet. In den Tarifen, für die wir eine Alterungsrückstellung bilden, gilt dasselbe auch für die Sterbewahrscheinlichkeiten.

Ergibt dieser Vergleich eine Abweichung von mehr als dem tariflich oder gesetzlich festgelegten Prozentsatz, müssen wir die Beiträge überprüfen. Je nach Ergebnis führt die Überprüfung dazu, dass wir die Beiträge neu kalkulieren müssen. Dabei dürfen wir auch eine festgelegte Selbstbeteiligung ändern.

Warum müssen wir die Beiträge anpassen?

Die Behandlungskosten im Gesundheitssystem erhöhen sich laufend. Davon sind alle privaten und gesetzlichen Krankenversicherungen in Deutschland betroffen.

Im vergangenen Jahr sind die medizinischen Leistungsausgaben deutlich gestiegen - und zwar in allen Bereichen: ambulant, stationär und Zahn. Ausschlaggebend ist der medizinisch-technische Fortschritt. Die Verfahren zur Diagnose und Behandlung auch schwerwiegender und chronischer Erkrankungen entwickeln sich ständig weiter. Regelmäßig kommen neue, wirksamere Medikamente auf den Markt. Stark angestiegen sind auch die Personalkosten im Gesundheitswesen. Dies bleibt nicht ohne Folgen für die Beiträge der Versicherten.

Ein großer Kostentreiber ist nach wie vor der Krankenhausbereich. Für allgemeine Krankenhausleistungen mussten die privaten Krankenversicherer im Jahr 2024 über 10 % mehr zahlen als im Vorjahr. Die Fallzahlen von 2022 und 2024 sind mit 10,9 % spürbar gestiegen. Außerdem stiegen die Pflegekosten im Krankenhaus für Privatversicherte in 2024 um 17,57 % gegenüber dem Vorjahr deutlich.

Die Ausgaben für ambulante Leistungen zeigen in 2024 ein ähnliches Bild: Die Ausgaben für Arzneimittel stiegen um fast 10 %, für Heilmittel wie Physio- oder Ergotherapie um etwa 9 %. Bei ambulanten Arztbehandlungen, die einen großen Anteil an den Leistungsausgaben in der privaten Krankenversicherung haben, gab es einen Kostenanstieg von über 8 %.

-

Wenn z.B. die Versicherungsleistungen mehrere Jahre lang ansteigen, aber der oben beschriebene Vergleich unter der festgelegten Schwelle bleibt, dürfen wir veränderte Rahmenbedingungen nicht in die Beiträge einfließen lassen. Dies ist erst möglich, wenn diese Schwelle überschritten wird. Dann müssen wir alle Entwicklungen der letzten Jahre in der Berechnung der neuen Beiträge berücksichtigen. Dabei werden dann alle Rechnungsgrundlagen (u.a. Versicherungsleistungen, Rechnungszins, Kündigungsverhalten und Sterbewahrscheinlichkeiten) aktualisiert.

-

Der Rechnungszins ist ein wichtiger Faktor für die Höhe der Beitragsanpassung. Er wird auf Basis der Zinserwartung und der aktuellen Anlagestruktur festgelegt. Die Rückstellungen sind in verschiedenen Finanzanlagen am Kapitalmarkt angelegt. Aufgrund der überwiegend langfristigen Anlagehorizonte der Kapitalanlagen entfalten die Veränderungen des Leitzinses durch die Europäische Zentralbank ihre Wirkung auf die Beitragskalkulation erst zeitverzögert.

Die langjährige Niedrigzinsphase führte bis zum Jahr 2022 zu stetig gesunkenen Zinseinnahmen auf die Alterungsrückstellungen. Infolgedessen musste der Rechnungszins schrittweise gesenkt werden.

In den letzten Jahren ist der Leitzins zunächst deutlich gestiegen und anschließend wieder gesunken. Infolgedessen kann der Rechnungszins jetzt in vielen Tarifen leicht erhöht werden. Diese Erhöhung des Rechnungszinses wirkt sich senkend auf den zu zahlenden Beitrag aus, da weniger Beiträge erforderlich sind, um die Versicherungsleistungen zu garantieren und die Alterungsrückstellungen aufzubauen. -

-

Der verantwortliche Aktuar muss sicherstellen, dass die Kalkulation in der privaten Krankenversicherung nach versicherungsmathematischen Grundsätzen erfolgt. Anschließend legen wir die Neukalkulation bei Beitragsanpassungen dem unabhängigen mathematischen Treuhänder vor.

Der unabhängige Treuhänder prüft nicht nur die inhaltliche Korrektheit der Kalkulation. Er kontrolliert auch, ob dabei alle Rechtsvorschriften eingehalten wurden.

Damit eine Beitragsanpassung wirksam wird, muss der Treuhänder zustimmen. -

Mit dem Abschluss einer privaten Krankenversicherung sichern wir Ihnen den vereinbarten Versicherungsschutz zu. Diesen können wir grundsätzlich nicht einseitig verringern. Doch die Leistungsausgaben erhöhen sich kontinuierlich. Zum Beispiel durch den medizinischen Fortschritt oder die steigende Lebenserwartung. Davon sind alle PKV-Unternehmen betroffen. Die dauerhafte Erfüllbarkeit der vertraglich zugesicherten Leistungen können sie deshalb nur durch Beitragsanpassungen sicherstellen.

Wie zahlreiche Unternehmen der privaten Krankenversicherung sind auch wir Mitglied im Verband der Privaten Krankenversicherung e.V. (PKV-Verband). Dieser bietet Ihnen eine Fülle von interessanten und hilfreichen Informationen rund um die private Krankenversicherung – auch zum Thema Beitragsanpassung. Sie finden diese auf der Website des PKV-Verbandes unter: www.pkv.de

-

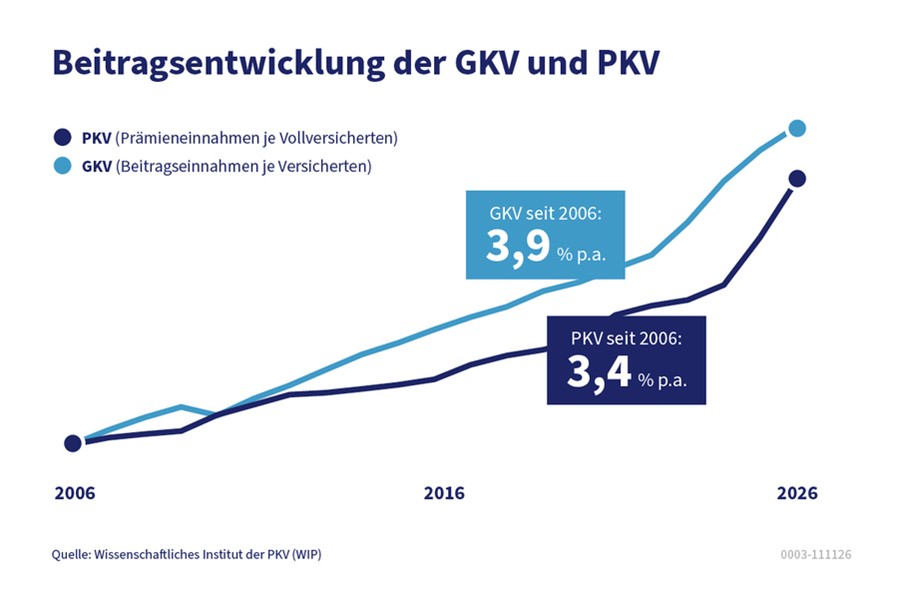

Ab dem 1.1.2026 beträgt der Höchstbeitrag in der GKV (inkl. soziale Pflegeversicherung SPV) ca. 1.261,31 Euro*. Betrachtet man die Entwicklung des Beitrags je Versicherten der privaten Krankenversicherung (PKV) und der GKV in den vergangenen 10 Jahren, liegt die durchschnittliche Beitragssteigerung in der GKV höher als in der PKV.

* Dieser Betrag entspricht 21,9 % der Beitragsbemessungsgrenze für die Kranken- und Pflegeversicherung von 5.812,50 € für Kinderlose und setzt sich zusammen aus:

Beitragssatz Krankenversicherung: 14,6 %

Beitragssatz Pflegepflichtversicherung 3,6 %, Kinderlose ab Alter 23 4,2 %

Durchschnittlicher Zusatzbeitragssatz: 2,9 %

Besonders interessant dabei ist:

Die Beitragsbemessungsgrenze wurde von 2016 bis 2026 insgesamt um 37,17 % (von monatlich 4.237,50 Euro im Jahr 2016 auf 5.812,50 Euro im Jahr 2026) erhöht.

Daraus resultiert eine Zunahme des GKV-Höchstbeitrages um 52,89 %, und zwar von 665,29 Euro (2016) auf 1.017,18 Euro (2026).Übrigens: In der GKV steigt der Beitrag jedes Jahr. Einem GKV-Mitglied, das ein Einkommen unterhalb der aktuellen Beitragsbemessungsgrenze erzielt, wird von jeder Lohnerhöhung automatisch der Beitrag für die Krankenversicherung abgezogen; wer mehr verdient, trägt nach erneuter Anhebung der Bemessungsgrenze eine entsprechend höhere Beitragslast.

Neben den Beitragssteigerungen sind in der GKV zusätzlich Leistungskürzungen möglich. In der Vergangenheit wurden immer wieder Leistungen gekürzt (z.B. erhalten gesetzlich Versicherte nur noch einen Zuschuss zum Zahnersatz). Auch in Zukunft sind weitere Einschränkungen nicht auszuschließen.

Die mit uns vertraglich vereinbarten Leistungen bleiben Ihnen dagegen dauerhaft erhalten - das versprechen wir Ihnen als Ihr zuverlässiger Vertragspartner. -

Neue innovative Therapien und diagnostische Verfahren fließen regelmäßig in Ihren Krankenversicherungsschutz ein. Das gilt auch für wirksamere Medikamente. Unsere Kunden nutzen die Vorteile einer erstklassigen medizinischen Versorgung intensiv. Und sichern sich damit eine hohe Lebensqualität - auch im Alter.

Es ist immer ungewiss, wann Sie die Versicherung benötigen. Auch der bisher Gesunde kann morgen erkranken oder in einen Unfall verwickelt sein. Sie haben dann die Gewissheit, auf die Hilfe einer starken Versichertengemeinschaft zählen zu können.

Übrigens legen wir einen Teil der Beitragserhöhung für die absehbar höheren Gesundheitskosten im Alter an. Dieses Geld kommt Ihnen später wieder zugute. Dies gilt nur für Tarife, die wir mit Alterungsrückstellungen kalkulieren.

-

Uns stehen – tarifabhängig – unterschiedliche Maßnahmen zur Verfügung. Zusammenfassend lässt sich sagen:

Wir begrenzen die Beitragserhöhungen mit Mitteln aus unseren Überschüssen. Hiervon profitieren vor allem ältere Versicherte.

Die Rückstellungen aus dem gesetzlichen Beitragszuschlag wirken sich im Alter zusätzlich mildernd auf den Beitrag aus.Ungeachtet dessen steigen die Kosten und damit die Leistungsausgaben im Gesundheitswesen weiter. Als Ihr Krankenversicherer steuern wir der Kostensteigerung mit unterschiedlichen Inititativen entgegen. Wir erstatten nicht nur Rechnungen, sondern unterstützen unsere Kunden aktiv in schwierigen Lebenssituationen. Ziel ist es, die Behandlungskosten zu senken und die Qualität der Behandlung zu verbessern. Einige unserer Services stellen wir Ihnen gern vor:

Fall- und Versorgungsmanagement

Mit zahlreichen Ratgebern und Services rund um die Themen Gesundheit und Familie möchten wir Ihnen dabei helfen, aktiv und gesund zu bleiben. Und im Krankheitsfall unterstützen wir Sie auf dem Weg zu mehr Lebensqualität. Ergänzt wird unser umfangreiches Angebot durch digitale Inhalte, Videos sowie ausgewählte Gesundheits-Apps.

Informationen dazu finden Sie auf unserer DKV Homepage https://www.dkv.com/gesundheitswelt.html.Einige unserer Services stellen wir Ihnen hier gern vor: Fallmanagement

Arzneimittelservice

Arzneimittelausgaben stellen einen der wichtigsten Kostenfaktoren im Gesundheitswesen dar. Als Ihr Krankenversicherer steuern wir der Kostensteigerung entgegen. Neben anderen Maßnahmen haben wir mit ausgewählten Arzneimittelherstellern Rabattverträge geschlossen. Dabei haben wir uns hauptsächlich auf Nachahmerpräparate, die sogenannten Generika und Biosimilars, fokussiert.

Sprechen Sie Ihren Arzt doch einmal auf einen Austausch an und nutzen Sie die Rabatte für Medikamente. Wenn Sie sich für ein Nachahmerpräparat entscheiden, schonen Sie auch Ihr eigenes Portemonnaie – besonders bei einem Tarif mit Selbstbehalt. Gleichzeitig leisten Sie einen Beitrag zur Kostenstabilität.

In unserem Arzneimittel-Preisvergleich erfahren Sie, ob es zu Ihrem Arzneimittel kostengünstigere Alternativen gibt und wie groß der Preisunterschied ist. Und auf www.dkv.com/arzneimittelservice finden Sie ausführliche Informationen rund um das Thema Original- und Nachahmerpräparate sowie zu unseren Rabattverträgen.DKV-Gesundheitstelefon

Als festen Bestandteil unserer Tarife bieten wir professionelle medizinische Beratung durch qualifizierte Ärzte. Rund um die Uhr, an 365 Tagen im Jahr, sind wir für Sie da:

- Hilfe bei der Suche nach einem Spezialisten

- Erläuterung von Diagnosen und Zweitmeinungsservice

- Arzneimittelberatung

- Reisemedizinische Beratung

- Ernährungsberatung

So unterstützen wir unsere Versicherten auf vielfältige Weise dabei, gesund zu bleiben oder schneller und besser gesund zu werden. Haben wir Ihr Interesse geweckt? Dann schauen Sie doch einmal unter www.dkv.com. Dort finden Sie ausführliche Informationen zu diesen und weiteren Themen.

Digitale Sprechstunde: Neue Möglichkeiten für Kunden der DKV

Ärzte können seit einiger Zeit auch online Sprechstunden anbieten. Dies ist durch das neue Digitale Versorgungsgesetz möglich. Die DKV bietet Ihnen über ihren Kooperationspartner TeleClinic die Möglichkeit, über eine App auf Ihrem Smartphone Kontakt zu einem in eigener Praxis niedergelassenen Arzt aufzunehmen. Der ausgewählte Arzt entscheidet, ob ein digitaler Arztbesuch ärztlich vertretbar oder ein persönlicher ärztlicher Kontakt erforderlich ist. Bei bestimmten Krankheiten oder Beschwerden kann unter Umständen nach den allgemein anerkannten fachlichen Standards auf einen persönlichen Kontakt verzichtet werden. In diesen Fällen können Sie dann gegebenenfalls auch ein digitales Rezept oder eine digitale Arbeitsunfähigkeitsbescheinigung erhalten.

Telemedizin - Ihre Vorteile:

Servicehotline 24/7 für Sie erreichbar

Keine Wartezeiten. Als DKV-Versicherte/-r sprechen Sie innerhalb von 30 Minuten mit einem Arzt!

Digitales Rezept oder Arbeitsunfähigkeitsmeldung auf Ihr Smartphone

Nähere Informationen und Anmeldung unter: www.dkv.com/onlinesprechstunde

-

In den hier aufgeführten Tarifen waren die Beiträge zum großen Teil mehrere Jahre beitragsstabil. In der folgenden Übersicht erkennen Sie, wann die Beiträge der jeweiligen Tarife zuletzt angepasst wurden:

Tarif BestMed Komfort BMK2*

Datum der letzten Beitragsanpassung

- Männer 01.04.2024

- Frauen 01.04.2024

BestMed Komfort BMK3*

Datum der letzten Beitragsanpassung

- Männer 01.04.2024

- Frauen 01.04.2024

BestMed Komfort BM4 / 1

Datum der letzten Beitragsanpassung

- Männer 01.04.2022

- Frauen 01.04.2021

BeihilfeMed Kompakt BK%*

Datum der letzten Beitragsanpassung

- Männer 01.04.2022

- Frauen 01.04.2022

VollMed Tarif M4

Datum der letzten Beitragsanpassung

- Männer 01.04.2025

- Frauen 01.04.2025

Tarif ET2

Datum der letzten Beitragsanpassung

- Männer 01.04.2025

- Frauen 01.04.2025

BestMed Eco BME1*

Datum der letzten Beitragsanpassung

- Kinder 01.04.2018

- Jugendliche 01.04.2025

-

-

BestMed Komfort BMK2*

-

Datum der letzten Beitragsanpassung

- Männer 01.04.2024

- Frauen 01.04.2024

-

BestMed Komfort BMK3*

-

Datum der letzten Beitragsanpassung

- Männer 01.04.2024

- Frauen 01.04.2024

-

BestMed Komfort BM4 / 1

-

Datum der letzten Beitragsanpassung

- Männer 01.04.2022

- Frauen 01.04.2021

-

BeihilfeMed Kompakt BK%*

-

Datum der letzten Beitragsanpassung

- Männer 01.04.2022

- Frauen 01.04.2022

-

VollMed Tarif M4

-

Datum der letzten Beitragsanpassung

- Männer 01.04.2025

- Frauen 01.04.2025

-

Tarif ET2

-

Datum der letzten Beitragsanpassung

- Männer 01.04.2025

- Frauen 01.04.2025

-

BestMed Eco BME1*

-

Datum der letzten Beitragsanpassung

- Kinder 01.04.2018

- Jugendliche 01.04.2025

-

*In diesen Tarifen wird der Beitrag ohne Unterscheidung des Geschlechts bestimmt.

Sollten Sie Fragen zu anderen Tarifen haben, die hier nicht aufgeführt sind, melden Sie sich einfach direkt bei uns. Sie können sich auch an Ihren Versicherungspartner im Außendienst wenden.

Die Leistungsausgaben haben sich deutlich erhöht!

In den folgenden Tabellen können Sie erkennen, welche Änderungen sich in den relevantesten Leistungsbereichen ergeben haben. Es sind je Tarif die Leistungsbereiche mit den jeweils größten Anteilen an den Gesamtausgaben dargestellt. Für die Veränderung der Ausgaben des Leistungsbereichs ist jeweils beispielhaft das Jahr 2024 mit dem aktuellsten Beobachtungswert der letzten Beitragsanpassung verglichen worden.

Der Hauptgrund für die Überprüfung der Beiträge und die Höhe der Beitragsanpassung sind die gestiegenen Ausgaben für Krankheitskostenbehandlungen. Hier sind sowohl im ambulanten als auch im stationären Bereich die Ausgaben deutlich gestiegen.

Bitte beachten Sie, dass die hier dargestellte durchschnittliche, prozentuale Erhöhung der Leistungsausgaben nicht die Höhe der Beitragsanpassung widerspiegelt. Denn in die Neukalkulation der Beiträge fließen viele weitere Faktoren ein.

Entwicklung der Leistungsausgaben für den Tarif BestMed Komfort BMK2*

Beitragsgruppe Erwachsene ab Alter 20 Ausgaben für Arznei-/ Verbandmittel

- Erhöhung der durchschnittlichen Ausgaben in Prozent 40 %

- Anteil an den Gesamtausgaben 17 %

Ausgaben für Arzthonorar (ambulant)

- Erhöhung der durchschnittlichen Ausgaben in Prozent 23 %

- Anteil an den Gesamtausgaben 32 %

Ausgaben für Stat. Behandlung

- Erhöhung der durchschnittlichen Ausgaben in Prozent 34 %

- Anteil an den Gesamtausgaben 23 %

-

-

Ausgaben für Arznei-/ Verbandmittel

-

- Erhöhung der durchschnittlichen Ausgaben in Prozent 40 %

- Anteil an den Gesamtausgaben 17 %

-

Ausgaben für Arzthonorar (ambulant)

-

- Erhöhung der durchschnittlichen Ausgaben in Prozent 23 %

- Anteil an den Gesamtausgaben 32 %

-

Ausgaben für Stat. Behandlung

-

- Erhöhung der durchschnittlichen Ausgaben in Prozent 34 %

- Anteil an den Gesamtausgaben 23 %

-

Entwicklung der Leistungsausgaben für den Tarif BestMed Komfort BMK3*

Beitragsgruppe Erwachsene ab Alter 20 Ausgaben für Arznei-/ Verbandmittel

- Erhöhung der durchschnittlichen Ausgaben in Prozent 13 %

- Anteil an den Gesamtausgaben 18 %

Ausgaben für Arzthonorar (ambulant)

- Erhöhung der durchschnittlichen Ausgaben in Prozent 14 %

- Anteil an den Gesamtausgaben 28 %

Ausgaben für Stat. Behandlung

- Erhöhung der durchschnittlichen Ausgaben in Prozent 25 %

- Anteil an den Gesamtausgaben 27 %

-

-

Ausgaben für Arznei-/ Verbandmittel

-

- Erhöhung der durchschnittlichen Ausgaben in Prozent 13 %

- Anteil an den Gesamtausgaben 18 %

-

Ausgaben für Arzthonorar (ambulant)

-

- Erhöhung der durchschnittlichen Ausgaben in Prozent 14 %

- Anteil an den Gesamtausgaben 28 %

-

Ausgaben für Stat. Behandlung

-

- Erhöhung der durchschnittlichen Ausgaben in Prozent 25 %

- Anteil an den Gesamtausgaben 27 %

-

Entwicklung der Leistungsausgaben für den Tarif BestMed Komfort BM4 / 1

Beitragsgruppe Männer ab Alter 20 Ausgaben für Arznei-/ Verbandmittel

- Erhöhung der durchschnittlichen Ausgaben in Prozent 51 %

- Anteil an den Gesamtausgaben 20 %

Ausgaben für Arzthonorar (ambulant)

- Erhöhung der durchschnittlichen Ausgaben in Prozent 36 %

- Anteil an den Gesamtausgaben 29 %

Ausgaben für Stat. Behandlung

- Erhöhung der durchschnittlichen Ausgaben in Prozent 45 %

- Anteil an den Gesamtausgaben 25 %

-

-

Ausgaben für Arznei-/ Verbandmittel

-

- Erhöhung der durchschnittlichen Ausgaben in Prozent 51 %

- Anteil an den Gesamtausgaben 20 %

-

Ausgaben für Arzthonorar (ambulant)

-

- Erhöhung der durchschnittlichen Ausgaben in Prozent 36 %

- Anteil an den Gesamtausgaben 29 %

-

Ausgaben für Stat. Behandlung

-

- Erhöhung der durchschnittlichen Ausgaben in Prozent 45 %

- Anteil an den Gesamtausgaben 25 %

-

Entwicklung der Leistungsausgaben für den Tarif BestMed Komfort BM4 / 1

Beitragsgruppe Frauen ab Alter 20 Ausgaben für Arznei-/ Verbandmittel

- Erhöhung der durchschnittlichen Ausgaben in Prozent 71 %

- Anteil an den Gesamtausgaben 19 %

Ausgaben für Arzthonorar (ambulant)

- Erhöhung der durchschnittlichen Ausgaben in Prozent 31 %

- Anteil an den Gesamtausgaben 35 %

Ausgaben für Stat. Behandlung

- Erhöhung der durchschnittlichen Ausgaben in Prozent 54 %

- Anteil an den Gesamtausgaben 18 %

-

-

Ausgaben für Arznei-/ Verbandmittel

-

- Erhöhung der durchschnittlichen Ausgaben in Prozent 71 %

- Anteil an den Gesamtausgaben 19 %

-

Ausgaben für Arzthonorar (ambulant)

-

- Erhöhung der durchschnittlichen Ausgaben in Prozent 31 %

- Anteil an den Gesamtausgaben 35 %

-

Ausgaben für Stat. Behandlung

-

- Erhöhung der durchschnittlichen Ausgaben in Prozent 54 %

- Anteil an den Gesamtausgaben 18 %

-

Entwicklung der Leistungsausgaben für den Tarif BeihilfeMed Kompakt BK %*

Beitragsgruppe Erwachsene ab Alter 20 Ausgaben für Arznei-/ Verbandmittel

- Erhöhung der durchschnittlichen Ausgaben in Prozent 16 %

- Anteil an den Gesamtausgaben 13 %

Ausgaben für Arzthonorar (ambulant)

- Erhöhung der durchschnittlichen Ausgaben in Prozent 18 %

- Anteil an den Gesamtausgaben 38 %

Ausgaben für Stat. Behandlung

- Erhöhung der durchschnittlichen Ausgaben in Prozent 45 %

- Anteil an den Gesamtausgaben 23 %

-

-

Ausgaben für Arznei-/ Verbandmittel

-

- Erhöhung der durchschnittlichen Ausgaben in Prozent 16 %

- Anteil an den Gesamtausgaben 13 %

-

Ausgaben für Arzthonorar (ambulant)

-

- Erhöhung der durchschnittlichen Ausgaben in Prozent 18 %

- Anteil an den Gesamtausgaben 38 %

-

Ausgaben für Stat. Behandlung

-

- Erhöhung der durchschnittlichen Ausgaben in Prozent 45 %

- Anteil an den Gesamtausgaben 23 %

-

Entwicklung der Leistungsausgaben für den VollMed Tarif M4

Beitragsgruppe Männer ab Alter 16 Ausgaben für Arznei-/ Verbandmittel

- Erhöhung der durchschnittlichen Ausgaben in Prozent 21 %

- Anteil an den Gesamtausgaben 16 %

Ausgaben für Arzthonorar (ambulant)

- Erhöhung der durchschnittlichen Ausgaben in Prozent 15 %

- Anteil an den Gesamtausgaben 30 %

Ausgaben für Stat. Behandlung

- Erhöhung der durchschnittlichen Ausgaben in Prozent 16 %

- Anteil an den Gesamtausgaben 21 %

-

-

Ausgaben für Arznei-/ Verbandmittel

-

- Erhöhung der durchschnittlichen Ausgaben in Prozent 21 %

- Anteil an den Gesamtausgaben 16 %

-

Ausgaben für Arzthonorar (ambulant)

-

- Erhöhung der durchschnittlichen Ausgaben in Prozent 15 %

- Anteil an den Gesamtausgaben 30 %

-

Ausgaben für Stat. Behandlung

-

- Erhöhung der durchschnittlichen Ausgaben in Prozent 16 %

- Anteil an den Gesamtausgaben 21 %

-

Entwicklung der Leistungsausgaben für den VollMed Tarif M4

Beitragsgruppe Frauen ab Alter 16 Ausgaben für Arzthonorar (ambulant)

- Erhöhung der durchschnittlichen Ausgaben in Prozent 12 %

- Anteil an den Gesamtausgaben 38 %

Ausgaben für Stat. Behandlung

- Erhöhung der durchschnittlichen Ausgaben in Prozent 22 %

- Anteil an den Gesamtausgaben 16 %

-

-

Ausgaben für Arzthonorar (ambulant)

-

- Erhöhung der durchschnittlichen Ausgaben in Prozent 12 %

- Anteil an den Gesamtausgaben 38 %

-

Ausgaben für Stat. Behandlung

-

- Erhöhung der durchschnittlichen Ausgaben in Prozent 22 %

- Anteil an den Gesamtausgaben 16 %

-

Entwicklung der Leistungsausgaben für den Tarif ET2

Beitragsgruppe Männer ab Alter 20 Ausgaben für Arznei-/ Verbandmittel

- Erhöhung der durchschnittlichen Ausgaben in Prozent 18 %

- Anteil an den Gesamtausgaben 22 %

Ausgaben für Arzthonorar (ambulant)

- Erhöhung der durchschnittlichen Ausgaben in Prozent 12 %

- Anteil an den Gesamtausgaben 26 %

Ausgaben für Stat. Behandlung

- Erhöhung der durchschnittlichen Ausgaben in Prozent 11 %

- Anteil an den Gesamtausgaben 37 %

-

-

Ausgaben für Arznei-/ Verbandmittel

-

- Erhöhung der durchschnittlichen Ausgaben in Prozent 18 %

- Anteil an den Gesamtausgaben 22 %

-

Ausgaben für Arzthonorar (ambulant)

-

- Erhöhung der durchschnittlichen Ausgaben in Prozent 12 %

- Anteil an den Gesamtausgaben 26 %

-

Ausgaben für Stat. Behandlung

-

- Erhöhung der durchschnittlichen Ausgaben in Prozent 11 %

- Anteil an den Gesamtausgaben 37 %

-

Entwicklung der Leistungsausgaben für den Tarif ET2

Beitragsgruppe Frauen ab Alter 20 Ausgaben für Arznei-/ Verbandmittel

- Erhöhung der durchschnittlichen Ausgaben in Prozent 17 %

- Anteil an den Gesamtausgaben 21 %

Ausgaben für Arzthonorar (ambulant)

- Erhöhung der durchschnittlichen Ausgaben in Prozent 12 %

- Anteil an den Gesamtausgaben 31 %

Ausgaben für Stat. Behandlung

- Erhöhung der durchschnittlichen Ausgaben in Prozent 18 %

- Anteil an den Gesamtausgaben 32 %

-

-

Ausgaben für Arznei-/ Verbandmittel

-

- Erhöhung der durchschnittlichen Ausgaben in Prozent 17 %

- Anteil an den Gesamtausgaben 21 %

-

Ausgaben für Arzthonorar (ambulant)

-

- Erhöhung der durchschnittlichen Ausgaben in Prozent 12 %

- Anteil an den Gesamtausgaben 31 %

-

Ausgaben für Stat. Behandlung

-

- Erhöhung der durchschnittlichen Ausgaben in Prozent 18 %

- Anteil an den Gesamtausgaben 32 %

-

Entwicklung der Leistungsausgaben für den Tarif BestMed Eco BME1*

Kinder/Jugendl. bis Alter 19 Kieferorthopädie

- Erhöhung der durchschnittlichen Ausgaben in Prozent 110 %

- Anteil an den Gesamtausgaben 13 %

Ausgaben für Stat. Behandlung

- Erhöhung der durchschnittlichen Ausgaben in Prozent 36 %

- Anteil an den Gesamtausgaben 22 %

-

-

Kieferorthopädie

-

- Erhöhung der durchschnittlichen Ausgaben in Prozent 110 %

- Anteil an den Gesamtausgaben 13 %

-

Ausgaben für Stat. Behandlung

-

- Erhöhung der durchschnittlichen Ausgaben in Prozent 36 %

- Anteil an den Gesamtausgaben 22 %

-

*In diesen Tarifen wird der Beitrag ohne Unterscheidung des Geschlechts bestimmt.

Entwicklung der Leistungsausgaben für den Tarif EKV

Im Tarif EKV waren die Beiträge über viele Jahre beitragsstabil. Der Hauptgrund für die Überprüfung der Beiträge und die Höhe der Beitragsanpassung sind die gestiegenen Ausgaben für Sehhilfen, Zahnersatz und Behandlungen im Ausland.

-

Inhalt und Umfang des Versicherungsschutzes ergeben sich aus den Tarif– und allgemeinen Versicherungsbedingungen. Die Leistungsbeschreibung erhebt nicht den Anspruch auf Vollständigkeit.

Das könnte Sie auch interessieren ...

Möchten Sie persönlich beraten werden?

Damit Sie weiterhin bedarfsgerecht versichert sind, lassen Sie sich von Ihrem Partner für Versicherungsfragen beraten. In einem persönlichen Gespräch finden Sie zusammen bestimmt einen passenden Versicherungsschutz. Die Kontaktdaten finden Sie in Ihren Versicherungsunterlagen.

Sie sind über 55 Jahre alt und haben mit Ihren Beitragsanpassungsunterlagen Umstellungsvorschläge zu Ihrem bestehenden Versicherungsschutz erhalten?

Dann können Sie hier ganz unkompliziert Tarifgegenüberstellungen zu diesen Vorschlägen anfordern und sich damit ausführlich über die Tarifleistungen und Veränderungen zu Ihrem aktuell versicherten Tarif informieren.

Bitte haben Sie Verständnis für folgenden Hinweis: Der Versand der Tarifgegenüberstellungen erfolgt maschinell. Individuelle Fragen oder Hinweise können hier nicht berücksichtigt werden.

Diese Themen könnten Sie auch interessieren:

-

Alterungsrückstellungen sind ein wesentliches Element der Beitragskalkulation in der privaten Krankenversicherung. Das heißt: Während der Vertragslaufzeit legen wir automatisch Teile der Beiträge zurück. Ziel ist es, dass die Beiträge nicht allein aufgrund des Älterwerdens steigen. Wie funktioniert das?

Mit dem Lebensalter steigen – statistisch gesehen – die Ausgaben für Gesundheitsleistungen. Deshalb müssten auch die Beiträge mit zunehmendem Alter steigen. Damit dies verhindert wird, zahlen Versicherte in jungen Jahren einen höheren Beitrag als notwendig ist, um die in ihrem Alter anfallenden Krankheitskosten zu decken. Dieser Teil des Beitrags wird als Alterungsrückstellung am Kapitalmarkt verzinslich angelegt. Wenn im höheren Alter die Ausgaben für Gesundheitsleistungen dann über dem Beitrag liegen, entnehmen wir die benötigten Mittel aus den Alterungsrückstellungen.

Übrigens: Mit einem höheren Beitrag fließt in der Regel mehr Geld in den Aufbau von Alterungsrückstellungen. Diese dient zur Stabilisierung der Beiträge im Alter. Werden am Kapitalmarkt mehr Zinsen erzielt als einkalkuliert, bilden wir eine zusätzliche Alterungsrückstellung. Diese nutzen wir ebenfalls zur Stabilisierung der Beiträge im Alter.

Alterungsrückstellungen bilden wir nur für Tarife, die wir nach Art der Lebensversicherung kalkulieren.

-

Wir berücksichtigen die unterschiedlich festgesetzte Höhe der Selbstbeteiligung anteilig. Für jeden fehlenden Monat der Laufzeit ziehen wir ein Zwölftel der jeweilig festgesetzten Selbstbeteiligung ab. Anschließend addieren wir die beiden geminderten Beträge. Dies entspricht der Selbstbeteiligung für das Anpassungsjahr.

Wenn sich Ihre Selbstbeteiligung unterjährig ändert, können Sie hier ganz einfach und bequem weitere Informationen dazu finden.

https://www.dkv.com/faq-selbstbeteiligung.html -

Das verstehen wir. Auch wenn wir uns öfter in einem Jahr dazu bei Ihnen melden, sind meistens unterschiedliche Vertragsteile betroffen.

Die Kosten und damit die Leistungsausgaben im Gesundheitswesen steigen von Jahr zu Jahr. In vielen Bereichen versuchen wir, Beitragserhöhungen entgegen zu wirken. Wir erstatten nicht nur Rechnungen, sondern unterstützen unsere Kunden aktiv in schwierigen Lebenssituationen. Ziel ist es, die Behandlungskosten zu senken und die Qualität der Behandlungen zu verbessern.

Viele Faktoren beeinflussen die Beiträge. Dazu können auch gesetzliche Regelungen gehören, die zu höheren Leistungen führen. Daher können wir nicht sagen, wie sich die Beiträge in Zukunft entwickeln werden.

-

Ihre Krankenversicherung basiert auf der Solidarität innerhalb der Versichertengemeinschaft.

Bei Versicherungsbeginn richtet sich Ihr zu zahlender Beitrag unter anderem nach Ihrem Alter und Ihrem Gesundheitszustand. Danach spielt die Entwicklung des persönlichen Gesundheitszustandes bei der Berechnung des Beitrags keine Rolle mehr, so lange Sie im selben Tarif versichert bleiben.Wenn die Leistungsausgaben innerhalb des Tarifs insgesamt steigen, gehen die zusätzlichen Kosten in die Kalkulation für alle Versicherten ein. Wer seine Versicherung stärker in Anspruch nehmen muss, wird von denen mitgetragen, die das Glück haben, gesund zu bleiben. Dafür sorgt eine starke Versichertengemeinschaft.

Das bedeutet konkret: Zwei Menschen, die zur selben Zeit, im gleichen Alter und gleichen Gesundheitszustand denselben Krankenversicherungsschutz wählen und diesen nicht ändern, werden immer denselben Beitrag zahlen. Dabei spielt es keine Rolle, ob man in der Zeit krank wurde oder gesund bleibt.

Die Belastungen im Krankheitsfall werden auf alle Versicherten des Tarifs verteilt.Deshalb gilt: Auch wenn Sie selbst keine Leistungen benötigen, können wir nicht auf den höheren Beitrag verzichten.

-

Sie haben grundsätzlich das Recht, in einen anderen Tarif zu wechseln. So sieht es § 204 des Versicherungsvertragsgesetzes

vor.

vor.Oftmals ist aber ein Tarifwechsel nur auf den ersten Blick attraktiv.

Rund 96 % unserer Kunden führen nach einer Beitragsanpassung ihren Versicherungsschutz unverändert fort. Wenn auch Sie bei Ihrem aktuellen Versicherungsschutz bleiben möchten, müssen Sie nichts weiter unternehmen.Wenn Sie über eine Umstellung Ihrer Versicherung nachdenken, beachten Sie bitte Folgendes:

Einer Beitragsersparnis stehen in der Regel Verschlechterungen beim Versicherungsschutz gegenüber. Eine spätere Erweiterung des Versicherungsschutzes ist nur mit einer erneuten Gesundheitsprüfung möglich. Auch wenn zu einem früheren Zeitpunkt schon einmal ein höherer Versicherungsschutz bestanden hat.

Die Gesundheitsprüfung kann beispielsweise dazu führen, dass wir Ihnen den gewünschten Tarif nur mit einem versicherungsmedizinischen Zuschlag anbieten können. Dieser Zuschlag wird für eine Erkrankung erhoben, die Einfluss auf die voraussichtlichen Krankheitskosten der versicherten Person hat.

Auch im neuen Tarif kann es künftig zu Beitragserhöhungen kommen.

Eine eventuelle Beitragsrückerstattung kann sich verringern - oder sogar ganz entfallen.

-

Bei einer Beitragserhöhung in der Krankenversicherung können Sie den betroffenen Vertragsteil zum Zeitpunkt der Beitragsanpassung außerordentlich kündigen. So sieht es § 205 des Versicherungsvertragsgesetzes

vor.

vor.Die Kündigung muss innerhalb von zwei Monaten nach Zugang unseres Informationsschreibens zur Beitragsanpassung erfolgen.

Dies sollten Sie vor einer Kündigung Ihrer privaten Krankenversicherung wissen:

Alterungsrückstellungen: Nach einer Kündigung besteht kein grundsätzlicher Anspruch auf eine Mitgabe von Alterungsrückstellungen. In den Fällen, in denen eine Mitgabe möglich ist, ist diese auf die Höhe des sogenannten Übertragungswertes begrenzt. Der Übertragungswert entspricht dem Aufbau der Alterungssrückstellungen auf Niveau des Basistarifs.

Beitragsrückerstattung: Sie verlieren einen eventuellen Anspruch auf Beitragsrückerstattung.

Neues Eintrittsalter heißt meist auch ein höherer Beitrag: Kündigen Sie Ihren Vertrag, müssen Sie bei einem Neuabschluss mit einem höherem Beitrag sowie einer erneuten Gesundheitsprüfung rechnen. Letztere kann auch zu Beitragszuschlägen oder Ausschlüssen von Leistungen führen.

Unterschiede beim Leistungsumfang: Die mit uns vertraglich vereinbarten Leistungen bleiben Ihnen erhalten - das versprechen wir Ihnen als Ihr zuverlässiger Vertragspartner.

Das Leistungsversprechen kann bei einem neuen Versicherer geringer sein. Beispielsweise können Zahnbehandlungen beim neuen Versicherer in den ersten Jahren begrenzt sein.Versicherungspflicht: In Deutschland ist jeder gesetzlich dazu verpflichtet, kranken- und pflegeversichert zu sein. Deshalb benötigen wir von Ihnen eine Bescheinigung des neuen Versicherers, dass für Sie ununterbrochener Krankenversicherungsschutz besteht. Dies gilt nicht, wenn Sie bei uns nur zusatzversichert sind.

-

Änderungen durch das Jahressteuergesetz 2020

Der Gesetzgeber führt ab dem Steuerjahr 2026 die elektronische Übermittlung der Arbeitgeberzuschüsse und der Vorsorgeaufwendungen ein. Wir sind verpflichtet, für alle betroffenen Versicherten eine Meldung vorzunehmen. Das gilt auch für Selbständige und Rentner. Diese Änderung wurde mit dem Jahressteuergesetz 2020 verabschiedet.

Hierüber haben wir Sie mit unserem Schreiben aus Juli 2025 informiert.Was ändert sich dadurch für Sie?

Bisher war die Vorlage einer Papierbescheinigung beim Arbeitgeber bzw. Dienstherrn erforderlich, um einen steuerfreien Arbeitgeberzuschuss und / oder einen Lohnsteuerabzug für die Vorsorgeaufwendungen zu erhalten. Dieses Papierverfahren wird durch einen digitalen Datenaustausch abgelöst.

Ab dem Steuerjahr 2026 melden wir die Beiträge an das Bundeszentralamt für Steuern (BZSt) digital. Das BZSt stellt die gemeldeten Beiträge dem jeweiligen Arbeitgeber bzw. Dienstherrn elektronisch zur Verfügung.Wann melden wir die Beiträge?

Die Jahresmeldung geben wir jeweils im vierten Quartal eines Jahres für das nächste Kalenderjahr ab. Im November 2025 haben wir diese erstmalig für das Jahr 2026 durchgeführt. Diese Meldung bestätigen wir Ihnen mit der Kundeninformation zur „Meldung für das Steuerjahr 2026“.Ändert sich Ihr Beitrag im Laufe eines Jahres, wird dadurch automatisch eine Meldung an das BZSt ausgelöst. Dies gilt auch, wenn die Beiträge nicht vollständig gezahlt werden. Welche Beiträge wir an das BZSt gemeldet haben, teilen wir Ihnen immer zeitnah mit.

Können Sie der Meldung der Beiträge widersprechen?

Ja, Sie können einer künftigen elektronischen Datenübermittlung ganz oder teilweise widersprechen. Der Widerspruch muss für jede versicherte Person einzeln erfolgen. Am schnellsten und einfachsten geht dies online unter www.dkv.com/JStG2020

Ergänzende Informationen zum Jahressteuergesetz 2020 finden Sie auch auf der Seite des PKV-Verbandes oder direkt auf der Seite des Bundeszentralamtes für Steuern.

Bescheinigung über steuerlich absetzbare Vorsorgeaufwendungen

Ihre steuerlich absetzbaren Beiträge der Kranken- und Pflegepflichtversicherung melden wir immer im Januar eines Jahres an die Finanzbehörde. Darüber erhalten Sie automatisch eine Bescheinigung. Sie können diese für Ihre Einkommensteuererklärung nutzen.Übrigens: Ihre Zustimmung zur Meldung der steuerlich absetzbaren Beiträge ist ab dem Veranlagungsjahr 2019 nicht mehr erforderlich.

-

Rentnerinnen und Rentner mit einer privaten Krankenversicherung haben Anspruch auf einen Zuschuss zu den Prämien durch die Deutsche Rentenversicherung. Der Zuschuss muss aktiv bei der Deutschen Rentenversicherung beantragt werden.

Anspruch auf den Zuschuss haben alle, die eine gesetzliche Rente beziehen, in der EU wohnen und deren PKV unter deutscher oder europäischer Aufsicht steht. Auch Selbstständige und Freiberufler können profitieren, wenn sie Rentenbeiträge gezahlt haben.

Der Zuschuss wird so berechnet, dass entweder 8,75 % der gesetzlichen Rente oder maximal die Hälfte des Beitrags der privaten Krankenversicherung gezahlt werden – es gilt immer der niedrigere Wert. Für 2026 liegt der Höchstzuschuss bei 508,59 Euro pro Monat.

Für die private Pflegepflichtversicherung erhalten Rentnerinnen und Rentner keinen Zuschuss.

Weiterführende Informationen dazu finden Sie auf der Homepage der Deutschen Rentenversicherung.

Eine Bescheinigung zur Vorlage bei der Deutschen Rentenversicherung können Sie bequem online hier anfordern.

-

Ihre Krankenversicherungen online verwalten – einfacher als vielleicht gedacht

Sowohl im persönlichen Kundenportal „Meine Versicherungen“ auf www.dkv.com als auch über die App „Meine DKV“ können Sie alle vertraglichen Themen rund um Ihre Krankenversicherung einfach und schnell erledigen. Laden Sie bequem Ihre Arztrechnungen und Vertragsdokumente hoch – absolut flexibel und rund um die Uhr. Ihre Post schicken wir Ihnen dann in Ihr digitales Postfach.

Sie möchten sich anmelden? Hier finden Sie nähere Informationen:

Hinweis: Voraussetzung zur Nutzung des Service App „Meine DKV“ ist ein bestehender Versicherungsschutz bei der DKV, der die Erstattung von ambulanten Arzt- bzw. Zahnarztrechnungen oder stationären Arztrechnungen vorsieht.

§ 155 Prämienänderungen

(1) Bei der nach Art der Lebensversicherung betriebenen Krankenversicherung dürfen Prämienänderungen erst in Kraft gesetzt werden, nachdem ein unabhängiger Treuhänder der Prämienänderung zugestimmt hat. Der Treuhänder hat zu prüfen, ob die Berechnung der Prämien mit den dafür bestehenden Rechtsvorschriften in Einklang steht. Dazu sind ihm sämtliche für die Prüfung der Prämienänderungen erforderlichen technischen Berechnungsgrundlagen einschließlich der hierfür benötigten kalkulatorischen Herleitungen und statistischen Nachweise vorzulegen. In den technischen Berechnungsgrundlagen sind die Grundsätze für die Berechnung der Prämien und Alterungsrückstellung einschließlich der verwendeten Rechnungsgrundlagen und mathematischen Formeln vollständig darzustellen. Die Zustimmung ist zu erteilen, wenn die Voraussetzungen des Satzes 2 erfüllt sind.

(2) Der Zustimmung des Treuhänders bedürfen 1. der Zeitpunkt und die Höhe der Entnahme sowie die Verwendung von Mitteln aus der Rückstellung für erfolgsunabhängige Beitragsrückerstattung, soweit sie nach § 150 Absatz 4 zu verwenden sind, und 2. die Verwendung der Mittel aus der Rückstellung für erfolgsabhängige Beitragsrückerstattung. Der Treuhänder hat in den Fällen des Satzes 1 Nummer 1 und 2 darauf zu achten, dass die in der Satzung und den Versicherungsbedingungen bestimmten Voraussetzungen erfüllt und die Belange der Versicherten ausreichend gewahrt sind. Bei der Verwendung der Mittel zur Begrenzung von Prämienerhöhungen hat er insbesondere auf die Angemessenheit der Verteilung auf die Versichertenbestände mit einem Prämienzuschlag nach § 149 und ohne einen solchen zu achten sowie dem Gesichtspunkt der Zumutbarkeit der prozentualen und absoluten Prämiensteigerungen für die älteren Versicherten ausreichend Rechnung zu tragen.

(3) Das Versicherungsunternehmen hat für jeden nach Art der Lebensversicherung kalkulierten Tarif zumindest jährlich die erforderlichen mit den kalkulierten Versicherungsleistungen zu vergleichen. Ergibt die der Aufsichtsbehörde und dem Treuhänder vorzulegende Gegenüberstellung für einen Tarif eine Abweichung von mehr als 10 Prozent, sofern nicht in den allgemeinen Versicherungsbedingungen ein geringerer Prozentsatz vorgesehen ist, hat das Unternehmen alle Prämien dieses Tarifs zu überprüfen und, wenn die Abweichung als nicht nur vorübergehend anzusehen ist, mit Zustimmung des Treuhänders anzupassen. Dabei darf auch ein betragsmäßig festgelegter Selbstbehalt angepasst und ein vereinbarter Prämienzuschlag entsprechend geändert werden, soweit der Vertrag dies vorsieht. 4Eine Anpassung erfolgt insoweit nicht, als die Versicherungsleistungen zum Zeitpunkt der Erst- oder einer Neukalkulation unzureichend kalkuliert waren und ein ordentlicher und gewissenhafter Aktuar dies insbesondere anhand der zu diesem Zeitpunkt verfügbaren statistischen Kalkulationsgrundlagen hätte erkennen müssen. 5Ist nach Auffassung des Treuhänders eine Erhöhung oder eine Senkung der Prämien für einen Tarif ganz oder teilweise erforderlich und kann hierüber mit dem Unternehmen eine übereinstimmende Beurteilung nicht erzielt werden, hat der Treuhänder die Aufsichtsbehörde unverzüglich zu unterrichten.

(4) Das Versicherungsunternehmen hat für jeden nach Art der Lebensversicherung kalkulierten Tarif jährlich die erforderlichen mit den kalkulierten Sterbewahrscheinlichkeiten durch Betrachtung von Barwerten zu vergleichen. Ergibt die der Aufsichtsbehörde und dem Treuhänder vorzulegende Gegenüberstellung für einen Tarif eine Abweichung von mehr als 5 Prozent, hat das Unternehmen alle Prämien dieses Tarifs zu überprüfen und mit Zustimmung des Treuhänders anzupassen. Absatz 3 Satz 3 bis 5 ist entsprechend anzuwenden.

§ 203 Prämien- und Bedingungsanpassung

(1) Bei einer Krankenversicherung, bei der die Prämie nach Art der Lebensversicherung berechnet wird, kann der Versicherer nur die entsprechend den technischen Berechnungsgrundlagen nach den §§ 146, 149, 150 in Verbindung mit § 160 des Versicherungsaufsichtsgesetzes zu berechnende Prämie verlangen. Außer bei Verträgen im Basistarif nach § 152 des Versicherungsaufsichtsgesetzes kann der Versicherer mit Rücksicht auf ein erhöhtes Risiko einen angemessenen Risikozuschlag oder einen Leistungsausschluss vereinbaren. Im Basistarif ist eine Risikoprüfung nur zulässig, soweit sie für Zwecke des Risikoausgleichs nach § 154 des Versicherungsaufsichtsgesetzes oder für spätere Tarifwechsel erforderlich ist.

(2) Ist bei einer Krankenversicherung das ordentliche Kündigungsrecht des Versicherers gesetzlich oder vertraglich ausgeschlossen, ist der Versicherer bei einer nicht nur als vorübergehend anzusehenden Veränderung einer für die Prämienkalkulation maßgeblichen Rechnungsgrundlage berechtigt, die Prämie entsprechend den berichtigten Rechnungsgrundlagen auch für bestehende Versicherungsverhältnisse neu festzusetzen, sofern ein unabhängiger Treuhänder die technischen Berechnungsgrundlagen überprüft und der Prämienanpassung zugestimmt hat. Dabei dürfen auch ein betragsmäßig festgelegter Selbstbehalt angepasst und ein vereinbarter Risikozuschlag entsprechend geändert werden, soweit dies vereinbart ist. Maßgebliche Rechnungsgrundlagen im Sinn der Sätze 1 und 2 sind die Versicherungsleistungen und die Sterbewahrscheinlichkeiten. Für die Änderung der Prämien, Prämienzuschläge und Selbstbehalte sowie ihre Überprüfung und Zustimmung durch den Treuhänder gilt § 155 in Verbindung mit einer auf Grund des § 160 des Versicherungsaufsichtsgesetzes erlassenen Rechtsverordnung.

(3) Ist bei einer Krankenversicherung im Sinn des Absatzes 1 Satz 1 das ordentliche Kündigungsrecht des Versicherers gesetzlich oder vertraglich ausgeschlossen, ist der Versicherer bei einer nicht nur als vorübergehend anzusehenden Veränderung der Verhältnisse des Gesundheitswesens berechtigt, die Allgemeinen Versicherungsbedingungen und die Tarifbestimmungen den veränderten Verhältnissen anzupassen, wenn die Änderungen zur hinreichenden Wahrung der Belange der Versicherungsnehmer erforderlich erscheinen und ein unabhängiger Treuhänder die Voraussetzungen für die Änderungen überprüft und ihre Angemessenheit bestätigt hat.

(4) Ist eine Bestimmung in Allgemeinen Versicherungsbedingungen des Versicherers durch höchstrichterliche Entscheidung oder durch einen bestandskräftigen Verwaltungsakt für unwirksam erklärt worden, ist § 164 anzuwenden.

(5) Die Neufestsetzung der Prämie und die Änderungen nach den Absätzen 2 und 3 werden zu Beginn des zweiten Monats wirksam, der auf die Mitteilung der Neufestsetzung oder der Änderungen und der hierfür maßgeblichen Gründe an den Versicherungsnehmer folgt.

§ 204 Versicherungsvertragsgesetz (VVG)

(1) Bei bestehendem Versicherungsverhältnis kann der Versicherungsnehmer vom Versicherer verlangen, dass dieser 1. Anträge auf Wechsel in andere Tarife mit gleichartigem Versicherungsschutz unter Anrechnung der aus dem Vertrag erworbenen Rechte und der Alterungsrückstellung annimmt; soweit die Leistungen in dem Tarif, in den der Versicherungsnehmer wechseln will, höher oder umfassender sind als in dem bisherigen Tarif, kann der Versicherer für die Mehrleistung einen Leistungsausschluss oder einen angemessenen Risikozuschlag und insoweit auch eine Wartezeit verlangen; der Versicherungsnehmer kann die Vereinbarung eines Risikozuschlages und einer Wartezeit dadurch abwenden, dass er hinsichtlich der Mehrleistung einen Leistungsausschluss vereinbart; bei einem Wechsel aus dem Basistarif in einen anderen Tarif kann der Versicherer auch den bei Vertragsschluss ermittelten Risikozuschlag verlangen; der Wechsel in den Basistarif des Versicherers unter Anrechnung der aus dem Vertrag erworbenen Rechte und der Alterungsrückstellung ist nur möglich, wenn a) die bestehende Krankheitskostenversicherung nach dem 1. Januar 2009 abgeschlossen wurde oder b) der Versicherungsnehmer das 55. Lebensjahr vollendet hat oder das 55. Lebensjahr noch nicht vollendet hat, aber die Voraussetzungen für den Anspruch auf eine Rente der gesetzlichen Rentenversicherung erfüllt und diese Rente beantragt hat oder ein Ruhegehalt nach beamtenrechtlichen oder vergleichbaren Vorschriften bezieht oder hilfebedürftig nach dem Zweiten oder Zwölften Buch Sozialgesetzbuch ist oder c) die bestehende Krankheitskostenversicherung vor dem 1. Januar 2009 abgeschlossen wurde und der Wechsel in den Basistarif vor dem 1. Juli 2009 beantragt wurde; ein Wechsel aus einem Tarif, bei dem die Prämien geschlechtsunabhängig kalkuliert werden, in einen Tarif, bei dem dies nicht der Fall ist, ist ausgeschlossen; 2. bei einer Kündigung des Vertrags und dem gleichzeitigen Abschluss eines neuen Vertrags, der ganz oder teilweise den im gesetzlichen Sozialversicherungssystem vorgesehenen Krankenversicherungsschutz ersetzen kann, bei einem anderen Krankenversicherer a) die kalkulierte Alterungsrückstellung des Teils der Versicherung, dessen Leistungen dem Basistarif entsprechen, an den neuen Versicherer überträgt, sofern die gekündigte Krankheitskostenversicherung nach dem 1. Januar 2009 abgeschlossen wurde; b) bei einem Abschluss eines Vertrags im Basistarif die kalkulierte Alterungsrückstellung des Teils der Versicherung, dessen Leistungen dem Basistarif entsprechen, an den neuen Versicherer überträgt, sofern die gekündigte Krankheitskostenversicherung vor dem 1. Januar 2009 abgeschlossen wurde und die Kündigung vor dem 1. Juli 2009 erfolgte. Soweit die Leistungen in dem Tarif, aus dem der Versicherungsnehmer wechseln will, höher oder umfassender sind als im Basistarif, kann der Versicherungsnehmer vom bisherigen Versicherer die Vereinbarung eines Zusatztarifes verlangen, in dem die über den Basistarif hinausgehende Alterungsrückstellung anzurechnen ist. Auf die Ansprüche nach den Sätzen 1 und 2 kann nicht verzichtet werden.

(2) Ist der Versicherungsnehmer auf Grund bestehender Hilfebedürftigkeit im Sinne des Zweiten oder des Zwölften Buches Sozialgesetzbuch nach dem 15. März 2020 in den Basistarif nach § 152 des Versicherungsaufsichtsgesetzes gewechselt und endet die Hilfebedürftigkeit des Versicherungsnehmers innerhalb von zwei Jahren nach dem Wechsel, kann er innerhalb von drei Monaten nach Beendigung der Hilfebedürftigkeit in Textform vom Versicherer verlangen, den Vertrag ab dem ersten Tag des übernächsten Monats in dem Tarif fortzusetzen, in dem der Versicherungsnehmer vor dem Wechsel in den Basistarif versichert war. Eintritt und Beendigung der Hilfebedürftigkeit hat der Versicherungsnehmer auf Verlangen des Versicherers durch geeignete Unterlagen nachzuweisen; die Bescheinigung des zuständigen Trägers nach dem Zweiten oder dem Zwölften Buch Sozialgesetzbuch gilt als Nachweis. Beim Wechsel ist der Versicherungsnehmer so zu stellen, wie er vor der Versicherung im Basistarif stand; die im Basistarif erworbenen Rechte und Alterungsrückstellungen sind zu berücksichtigen. Prämienanpassungen und Änderungen der Allgemeinen Versicherungsbedingungen in dem Tarif, in dem der Versicherungsnehmer vor dem Wechsel in den Basistarif versichert war, gelten ab dem Tag der Fortsetzung des Vertrages in diesem Tarif. Die Sätze 1 bis 4 gelten entsprechend für Versicherungsnehmer, bei denen allein durch die Zahlung des Beitrags Hilfebedürftigkeit im Sinne des Zweiten oder des Zwölften Buches Sozialgesetzbuch entstehen würde. Absatz 1 Satz 1 Nummer 1 letzter Teilsatz gilt nicht.

(3) Im Falle der Kündigung des Vertrags zur privaten Pflege- Pflichtversicherung und dem gleichzeitigen Abschluss eines neuen Vertrags bei einem anderen Versicherer kann der Versicherungsnehmer vom bisherigen Versicherer verlangen, dass dieser die für ihn kalkulierte Alterungsrückstellung an den neuen Versicherer überträgt. Auf diesen Anspruch kann nicht verzichtet werden. (4) Absatz 1 gilt nicht für befristete Versicherungsverhältnisse. Handelt es sich um eine Befristung nach § 196, besteht das Tarifwechselrecht nach Absatz 1 Nummer 1. (5) Soweit die Krankenversicherung nach Art der Lebensversicherung betrieben wird, haben die Versicherungsnehmer und die versicherte Person das Recht, einen gekündigten Versicherungsvertrag in Form einer Anwartschaftsversicherung fortzuführen.

§ 205 Kündigung des Versicherungsnehmers

(1) Vorbehaltlich einer vereinbarten Mindestversicherungsdauer bei der Krankheitskosten- und bei der Krankenhaustagegeldversicherung kann der Versicherungsnehmer ein Krankenversicherungsverhältnis, das für die Dauer von mehr als einem Jahr eingegangen ist, zum Ende des ersten Jahres oder jedes darauf folgenden Jahres unter Einhaltung einer Frist von drei Monaten kündigen. Die Kündigung kann auf einzelne versicherte Personen oder Tarife beschränkt werden.

(2) Wird eine versicherte Person kraft Gesetzes kranken- oder pflegeversicherungspflichtig, kann der Versicherungsnehmer binnen drei Monaten nach Eintritt der Versicherungspflicht eine Krankheitskosten-, eine Krankentagegeld- oder eine Pflegekrankenversicherung sowie eine für diese Versicherungen bestehende Anwartschaftsversicherung rückwirkend zum Eintritt der Versicherungspflicht kündigen. Die Kündigung ist unwirksam, wenn der Versicherungsnehmer dem Versicherer den Eintritt der Versicherungspflicht nicht innerhalb von zwei Monaten nachweist, nachdem der Versicherer ihn hierzu in Textform aufgefordert hat, es sei denn, der Versicherungsnehmer hat die Versäumung dieser Frist nicht zu vertreten. Macht der Versicherungsnehmer von seinem Kündigungsrecht Gebrauch, steht dem Versicherer die Prämie nur bis zu diesem Zeitpunkt zu. Später kann der Versicherungsnehmer das Versicherungsverhältnis zum Ende des Monats kündigen, in dem er den Eintritt der Versicherungspflicht nachweist. Der Versicherungspflicht steht der gesetzliche Anspruch auf Familienversicherung oder der nicht nur vorübergehende Anspruch auf Heilfürsorge aus einem beamtenrechtlichen oder ähnlichen Dienstverhältnis gleich.

(3) Ergibt sich aus dem Versicherungsvertrag, dass bei Erreichen eines bestimmten Lebensalters oder bei Eintreten anderer dort genannter Voraussetzungen die Prämie für ein anderes Lebensalter oder eine andere Altersgruppe gilt oder die Prämie unter Berücksichtigung einer Alterungsrückstellung berechnet wird, kann der Versicherungsnehmer das Versicherungsverhältnis hinsichtlich der betroffenen versicherten Person binnen zwei Monaten nach der Änderung zum Zeitpunkt ihres Wirksamwerdens kündigen, wenn sich die Prämie durch die Änderung erhöht.

(4) Erhöht der Versicherer auf Grund einer Anpassungsklausel die Prämie oder vermindert er die Leistung, kann der Versicherungsnehmer hinsichtlich der betroffenen versicherten Person innerhalb von zwei Monaten nach Zugang der Änderungsmitteilung mit Wirkung für den Zeitpunkt kündigen, zu dem die Prämienerhöhung oder die Leistungsminderung wirksam werden soll.

(5) Hat sich der Versicherer vorbehalten, die Kündigung auf einzelne versicherte Personen oder Tarife zu beschränken, und macht er von dieser Möglichkeit Gebrauch, kann der Versicherungsnehmer innerhalb von zwei Wochen nach Zugang der Kündigung die Aufhebung des übrigen Teils der Versicherung zu dem Zeitpunkt verlangen, zu dem die Kündigung wirksam wird. Satz 1 gilt entsprechend, wenn der Versicherer die Anfechtung oder den Rücktritt nur für einzelne versicherte Personen oder Tarife erklärt. In diesen Fällen kann der Versicherungsnehmer die Aufhebung zum Ende des Monats verlangen, in dem ihm die Erklärung des Versicherers zugegangen ist.

(6) Abweichend von den Absätzen 1 bis 5 kann der Versicherungsnehmer eine Versicherung, die eine Pflicht aus § 193 Abs. 3 Satz 1 erfüllt, nur dann kündigen, wenn er bei einem anderen Versicherer für die versicherte Person einen neuen Vertrag abschließt, der dieser Pflicht genügt. Die Kündigung wird nur wirksam, wenn der Versicherungsnehmer innerhalb von zwei Monaten nach der Kündigungserklärung nachweist, dass die versicherte Person bei einem neuen Versicherer ohne Unterbrechung versichert ist; liegt der Termin, zu dem die Kündigung ausgesprochen wurde, mehr als zwei Monate nach der Kündigungserklärung, muss der Nachweis bis zu diesem Termin erbracht werden.